毎年1月から3月頃に

よく耳にするようになる

「確定申告」という言葉ですが、

個人事業主やフリーランスの人がやるもので

会社員には関係ない

というイメージがあるかと思いますが、

そういうわけではありません。

この記事では

確定申告とはそもそも何か、

する必要がある人ない人、

効率よくやるためのポイントなどについて

ご説明していきます。

確定申告とは

1年に1回行うもので、

原則、翌年の2月16日~3月15日の間に

税務署に報告・納税するまでが

セットです。

※期限日が土日や祝日の場合は、

休日明けの平日が期限になります。

日本ではこのように、

納税者自身が納める税金を申告し、

納税する「申告納税方式」です。

所得は全部で10種類に分類されます。

利子所得

配当所得

事業所得

不動産所得

給与所得

退職所得

譲渡所得

山林所得

一時所得

雑所得

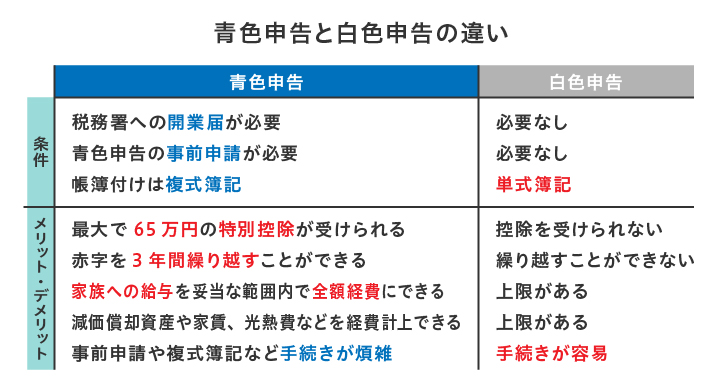

確定申告の種類

確定申告は

青色申告

白色申告

の2種類あり、

それぞれに要件や受けられる控除、

手続きの方法が異なります。

控除額が大きい:青色申告

青色申告は

事業所得

不動産所得

山林所得

のいずれかの所得がある

個人事業主が対象です。

税務署に

開業届

青色申告承認申請書

を提出する必要があります。

その他に、

- 複式簿記による帳簿

- 青色申告決算書の作成

- 関連書類の最長7年保存 など

が必要です。

作成・保存しなくてはならない

帳簿類が多いですが、

青色申告にはいろいろな

節税メリットがあります。

- 最大65万円の

青色申告特別控除が受けられる(※1) - 最大3年の事業損失(赤字)を繰り越せる

- 減価償却の特例(※2)が使える

- 貸倒引当金の計上ができる

- 青色事業専従者給与を経費計上できる

※1:最大65万円の控除を受けるには電子帳簿保存による帳簿保存、またはe-Taxを利用した確定申告書及び青色申告決裁書の提出が必要です。

※2:通常、事業で使用する10万円以上の車やパソコンなどは使用できる期間に応じて分割で経費計上(減価償却)しますが、青色申告は30万円未満であれば一括で経費計上することが可能です。

申告が簡単:白色申告

確定申告の対象者のうち、

青色申告にするための

手続きをしなければ

自動的に白色申告となります。

複式簿記での帳簿作成や

複雑な手続きも不要です。

そのため、会計の知識が少ない人や

初心者でも

比較的簡単に確定申告ができるという

メリットがあります。

しかし、受けられる控除は

基礎控除のみのため、

控除額は青色申告に比べると少なく、

節税のメリットは特にありません。

確定申告しないとどうなるか

確定申告が必要な人が

期限内に申告しなかった場合は、

次のようなペナルティが発生します。

- 納める税金に最高税率20%の

無申告加算税がかかる - 納める税金に最高税率14.6%の

延滞税がかかる - 青色申告特別控除の枠が、

最大65万円から最大10万円に減額される - 2年連続で提出が遅れると

青色申告の承認が取り消しになる

確定申告の対象者

確定申告が必要な人

特定の要件を満たす場合以外は、

年間の所得金額から、

所得控除を差し引いた金額が

プラスになる人は、

確定申告を行わなければいけません。

具体的には次のような場合です。

事業収入がある人

所得が48万円(基礎控除額)以上ある

自営業やフリーランスなどの

個人事業主は、確定申告が必要です。

不動産収入や株取引での所得がある人

- 家や土地の賃貸収入があり

不動産所得がある人 - 株取引やFXなどの譲渡益が

48万円以上ある人

は原則として確定申告が必要です。

不動産所得に関してはこちらの記事もご覧ください。

ただし、以下の場合は確定申告は不要です。

- 自動的に源泉徴収が行われる

特定口座を利用している場合 - NISA・つみたてNISAなどの

非課税投資枠内での投資だった場合

一時所得がある人

「収入を得るために支出した金額+特別控除額(最高50万円)」

よりも大きく一時所得が発生した場合は

確定申告が必要です。

競馬の払戻金

法人からもらった金品

懸賞で当たった賞金品 など

退職した人

退職した人のうち、

以下の場合は確定申告が必要です。

- 退職所得があり、退職した企業に

「退職所得の受給に関する申告書」を提出していない場合 - 年度の途中で退職して

年末調整を行っていない場合

「退職所得の受給に関する申告書」を

提出している場合は、

源泉徴収で既に課税されているので、

原則として退職所得に関する

確定申告は不要です。

所得税の猶予を受けている人

地震などの災害に遭い、

災害減免法で

所得税の軽減または免除を

受けている場合も、

確定申告を行う必要があります。

公的年金等受給者

公的年金等受給者で、

公的年金等にかかる

雑所得から所得控除を引いて

なお残額がある場合も

確定申告が必要です。

特定の会社員

会社員の方でも、

以下のどれかに当てはまる場合は

確定申告が必要です。

- 主たる給与収入が

2,000万円を超える場合 - 主たる給与で「年末調整」が

できなかった場合 - 2ヵ所以上からの給与があり、

年末調整をしていない側の

収入合計が20万円を超える場合 - 副業による事業所得や不動産所得などの

所得合計が20万円を超える場合 - 同族会社の役員が、給与の他に会社から

貸付利息や地代家賃等を受け取っている場合 - 在外公館勤務などで

給与の支払時に所得税の源泉徴収を

されないことになっている場合

確定申告が不要な人

以下のような場合は

確定申告は不要です。

会社員の場合

会社勤めの人で、

以下の場合は確定申告は不要です。

- 1ヵ所の給与所得のみで、

かつ、「年末調整」が完結した場合 - 2ヵ所以上からの給与があるが、

年末調整をしていない側の

収入合計が20万円以下の場合 - 副業による事業所得や不動産所得など

その他の所得合計が20万円以下の場合

主な所得が公的年金の人

公的年金を受給されている方は、

基本的に確定申告をする必要はありません。

確定申告をした方がいい人

「確定申告は不要」とされている人でも、

確定申告をすることは可能ですし、

確定申告をした方が

節税できる場合もあります。

以下のような場合は確定申告を行えば

還付金を受け取ることができます。

事業で赤字が出ている

個人事業主やフリーランスは、

所得が48万円以下であれば、

確定申告は不要ですが、

赤字が出ている場合は、

払いすぎた税金の還付を受けられることがあるので、

確定申告をするのがおすすめです。

住宅ローンの申込みや

幼稚園の申請などを行うには

「所得証明書」が必要とされますが、

個人事業主やフリーランスの場合、

確定申告を行っていないと証明書は

発行されないので、

必要な場合は確定申告をしましょう。

年の途中で退職した(年末調整を受けていない)

会社員は、毎年1度の年末調整で

源泉徴収された所得税額を調整し、

払いすぎた税金については還付を受けていますが、

年の途中で退職して

個人事業主やフリーランスに転向した場合、

最後の年に関しては

原則会社は年末調整をしてくれません。

還付金を受け取るには、

自分で確定申告が必要です。

副業(アルバイト先)などで源泉徴収されている

副業(アルバイト先)で

源泉徴収が行われている場合、

確定申告をすることで

還付金が受け取れる可能性があります。

医療費が10万円を超えた

1月1日~12月31日までに

支出した医療費が

原則として10万円を超えている場合、

確定申告を行うことで

医療費控除を受けることができます。

対象となるのは

「自己または自己と生計を一とする

配偶者やその他の親族のために払った医療費」

なので、

個人ではなく

家族単位での計算になります。

もしくは

1年間に購入したスイッチOTC医薬品の金額が

1万2,000円を超える場合は、

超えた部分について所得控除を

受けることができます(8万8,000円が限度)。

寄附やふるさと納税をした

寄附やふるさと納税をした場合は、

ふるさと納税で寄附した金額から

2,000円を引いた金額を

所得から控除できます。

- もともと確定申告が不要な給与所得者

- 寄附先が5か所以下である

場合は、

ワンストップ特例制度を利用すれば

確定申告は不要で、

簡単にふるさと納税の

寄附金控除を申請できます。

住宅ローンを組んだ

返済期間10年以上の住宅ローンを借り入れて

住宅を新築、あるいは増改築した場合は、

毎年末の住宅ローン残高の1%が

10年間所得税から控除される

「住宅借入金等特別控除(住宅ローン控除)」が

受けられます。

基本的に初回のみ確定申告が必要となります。

住宅ローン控除の対象となるのは、

主に以下の契約です。

- 自らが居住する住宅であること

- 床面積50m²以上

- 住宅ローン借入期間10年以上

- 合計所得金額3,000万円以下

確定申告に必要な書類や効率化のポイント

1:必要な準備物

大まかな準備物は次のとおりです。

どのような確定申告をするかによって

添付書類や準備が異なります。

必要書類

確定申告書

収支内訳書または青色申告決算書書

書類以外で必要なもの

- 金融機関の口座情報

(還付金を受け取る場合に必要) - マイナンバーカードなど

(確定申告書にはマイナンバーを記載します) - 領収書・レシートや帳簿など

(取引の証拠として参照します)

必要に応じて準備するもの

所得控除のために

記載・添付書類として使用するもの

- 保険料控除明細書

- 医療費控除の明細書

- 寄付金の受領証 など

給与所得や公的年金等がある人は

確定申告書への記載のために参照

- 源泉徴収票 など

2:確定申告書を作成する

収集した資料に基づいて、

確定申告書に必要事項を記入していきます。

記入する手順としては

「後ろから前に」記載していくと

間違いが少なくて済みます。

確定申告ソフトや

確定申告書等作成コーナー、

税理士に依頼したりして

作成しましょう。

3:税務署に確定申告書を提出する

以下のような方法で

確定申告書を税務署へ提出します。

- 税務署窓口への持参

- 信書による郵送

(宅配便は信書にはなりません) - e-Taxによる電子申告

- 税務署の時間外収集箱へ投函

4. 税金の納付または還付

納税の場合

計算した結果、

納税になる場合には

納付書を使って納税します。

現金納付の場合、納税期限は

原則として3月15日となります。

還付になる場合

税務署における事務処理の混み具合によって

若干時期のズレはありますが、

概ね1~2カ月程度で「国税還付金」として

口座に入金されます。

e-Taxによる電子申告であれば

書面提出よりも早く、

2~3週間程度で還付金が入金されます。

効率良く確定申告を行うポイント

できる限り効率よく

正確に終わらせたい確定申告。

個人事業主やフリーランスの人が

効率良く確定申告を行うには

- 会計ソフトを利用する

- 普段から帳簿をつけておく

- 領収書などはしっかり保管しておく

ということが重要です。

確定申告を行うには

日々の取引を記帳しておく必要がありますが、

表計算ソフトなどを使って

自分で一から記帳するには、

多くの手間と簿記の知識が必要になります。

会計ソフトを利用すれば

導入費や毎月の利用料が掛かりますが、

税理士や会計士に依頼するよりも安価なため、

気軽に導入できます。

まとめ

今回は確定申告について

ご説明しました。

年々、働き方が変わってきている中で

所得や控除の対象も変動しています。

納税において

損や不利な状況にならないためにも

普段から視野を広げて

税金に関しての知識を

情報として持っておきましょう。